Koliko bo po dramatičnem zaostrovanju napetosti na Bližnjem vzhodu v ponedeljek, ko se spet odprejo finančni trgi, panike, lahko le ugibamo, prav lahko pa bi bil (sploh ob morebitni rasti cen nafte nad 100 dolarjev) to uvod v večji popravek navzdol. Bitcoinu je na primer včeraj v trenutku, ko je svet izvedel za iranski napad z droni in raketami, zanihal za osem odstotkov navzdol in se spustil pod 62 tisoč dolarjev.

Računati bo treba tudi na slabe scenarije

Da se nismo dobro zavedali, kako hitro se lahko stvari spremenijo na slabše, je v petek precej preroško opozoril Jamie Dimon iz banke JPMorgan Chase: "Gospodarski kazalci so večinoma še naprej ugodni, a če gledamo naprej, moramo biti pozorni na številne dejavnike tveganja, predvsem na geopolitična trenja in inflacijske pritiske. Pričakovanja na delniških trgih so trenutno verjetno previsoka, možnost, da se razplete slabše od pričakovanj, pa je precej večja od splošnega prepričanja," je povzetek besed prvega moža največje ameriške poslovne banke. Ta je v petek odprla sezono objav četrtletnih poslovnih rezultatov in večinoma presegla pričakovanja, toda vseeno so si delnice "privoščile" več kot šestodstotni padec, najvišji v skoraj štirih letih.

Indeks VIX najvišje po lanskem oktobru

Dimonov črnogledi pogled v prihodnost, predvsem izjava, da bo neto obrestna marža letos nižja od pričakovanj Wall Streeta, očitno ni ostal neopažen, če zraven dodamo še naprej precej visoko ameriško marčevsko inflacijo in seveda zaostrovanje na relaciji Iran – Izrael, pa je jasno, zakaj so bile tvegane naložbe tudi zadnji teden pod pritiskom. Newyorški Dow Jones je izgubil največ letos, in sicer 2,4 odstotka, pri čemer so največ izgubile bančne delnice. Tehnološki Nasdaq jo je na tedenski ravni odnesel le s polodstotno izgubo. Indeks volatilnosti (oz. indeks strahu) VIX je dosegel najvišjo raven po lanskem oktobru.

Fed v akcijo šele septembra?

Skrbi previsoka rast cen, predvsem storitev. Da Fed ne bo uspel kar tako inflacije "pripeljati" do dveh odstotkov, je že nekaj časa jasno, treba se bo počasi sprijazniti, da je triodstotna inflacija nova normalnost. Marčevski indeks CPI (indeks cen potrošnikov) je celo pospešil na 3,48 odstotka, to pa je imelo precejšen vpliv na obvezniške trge. Donosnost desetletne ameriške obveznice se je v sredo povzpela najmočneje letos in je trenutno že nad 4,50 odstotka. Ameriška centralna banka junija verjetno še ne bo začela zniževati obrestnih mer, ampak bo počakala do septembra. Kaže, da letos ne bo trikrat znižala obresti, ampak zgolj enkrat ali dvakrat. Še na začetku leta 2024 je večina prisegala, da bo Fed obresti znižal šestkrat za 25 bazičnih točk.

| PREMIKI V ZADNJEM TEDNU | |

| Dow Jones (New York) | 37.983 točk (-2,4 %) |

| S & P 500 (New York) | 5.123 točk (-1,6 %) |

| NASDAQ (New York) | 16.175 točk (-0,5 %) |

| STOXX 600 (Evropa) | 505,2 točke (-0,2 %) |

| DAX (Frankfurt) | 17.930 točk (-1,3 %) |

| Nikkei (Tokio) | 38.952 točk (-0,9 %) |

| SBITOP (Ljubljana) | 1.439 točk (-2,1 %) |

| 10-letne slovenske obveznice | zahtevana donosnost: 3,11 % |

| 10-letne ameriške obveznice | zahtevana donosnost: 4,53 % |

| dolarski indeks | 106,0 (+1,6 %) |

| EUR/USD | 1,0641 (-1,8 %) |

| EUR/CHF | 0,973 (-0,4 %) |

| bitcoin | 64.000 USD (-7,3 %) |

| nafta brent | 90,15 USD (-0,8 %) |

| zlato | 2.343 USD (+0,8 %) |

| evribor (šestmesečni; trimesečni) | 3,862 %; 3,906 % |

Naftni sektor letos dvakrat poskočnejši od trga

V trenutnih razmerah je naftni sektor med redkimi, ki pridobiva (potem ko je bil lani s petodstotnim minusom med redkimi poraženci). V zadnjem mesecu je celo najdonosnejši med vsemi sektorji. Vrednost delnic Exxon Mobila je v petek dosegla skoraj 124 dolarjev, kar je nov rekord. Letos so se te delnice podražile za 17 odstotkov, prav toliko pa je višji tudi celoten energetski sektor v indeksu S & P 500. S tem je njegov letošnji pribitek dvakrat višji od rasti celotnega trga. Delnice podjetja Marathon Petroleum so letos zrasle za 37 odstotkov. Vse to je predvsem posledica dražje nafte, ki se je odzvala na dogajanje na Bližnjem vzhodu (in se bo še bolj izrazito v ponedeljek). Na 20-odstotno letošnjo rast cen nafte ima vpliv tudi nepričakovano močno ameriško gospodarstvo, ki je bilo do zdaj odporno na relativno visoke obrestne mere.

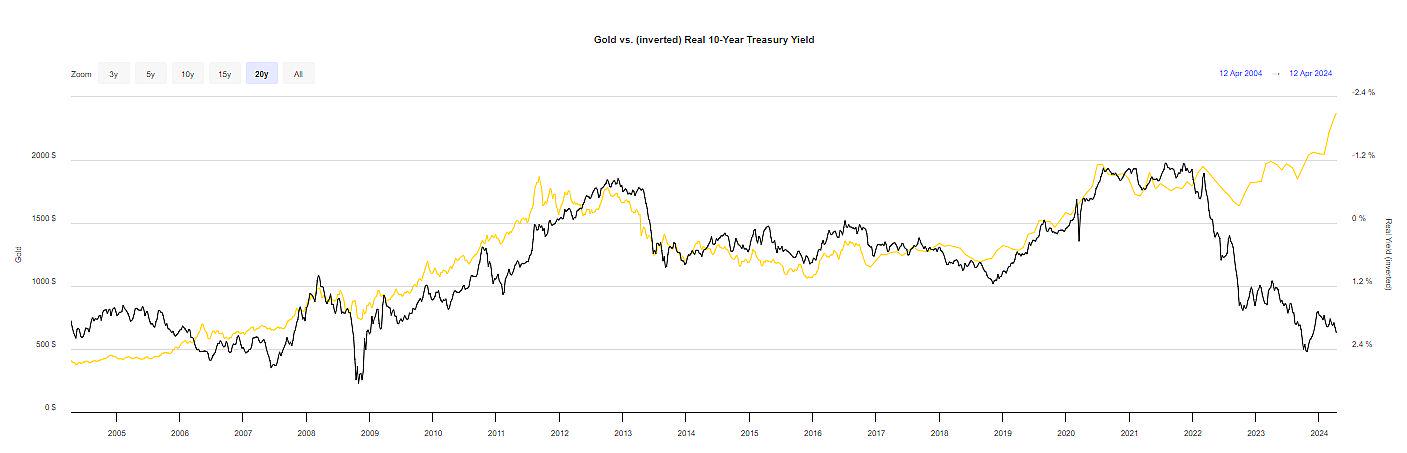

Nenavadni vzorci pri zlatu

Plemenite kovine nadaljujejo pot navzgor. Za zlato je bilo treba v petek plačati že več kot 2400 dolarjev. Analitiki pri Goldman Sachsu so ciljno ceno zvišali z 2300 na 2700 dolarjev za 31,1-gramsko unčo. Zanimivo je, da v zadnjih nekaj manj kot dveh letih ni več opaziti običajne zelo visoke korelacije med ceno zlata in (obrnjeno) krivuljo donosnosti ameriške desetletne obveznice. Z drugimi besedami: čeprav se je realna obrestna mera (s precejšnjim padcem inflacije po poletju 2022) začela zviševati, so cene zlata odhitele navzgor, kar je posledica obsežnih nakupov centralnih bank in malih vlagateljev iz Kitajske in Japonske. Druga razlaga je, da trg preprosto ne verjame uradnim podatkom o inflaciji in meni, da je ta v resnici precej višja, realna obrestna mera pa s tem nižja.

Komentarji so trenutno privzeto izklopljeni. V nastavitvah si jih lahko omogočite. Za prikaz možnosti nastavitev kliknite na ikono vašega profila v zgornjem desnem kotu zaslona.

Prikaži komentarje